解码中欧量化188金宝博- 金宝博官方网站- APP下载超额收益的“三级进化”

2026-01-16188金宝博,金宝博官方网站,金宝博APP下载

随着2025年基金业绩榜单的公布,一个现象引发行业关注:在沪深300这个公认的“红海”赛道,中欧沪深300指数量化增强A全年实现了9.13%的超额收益。

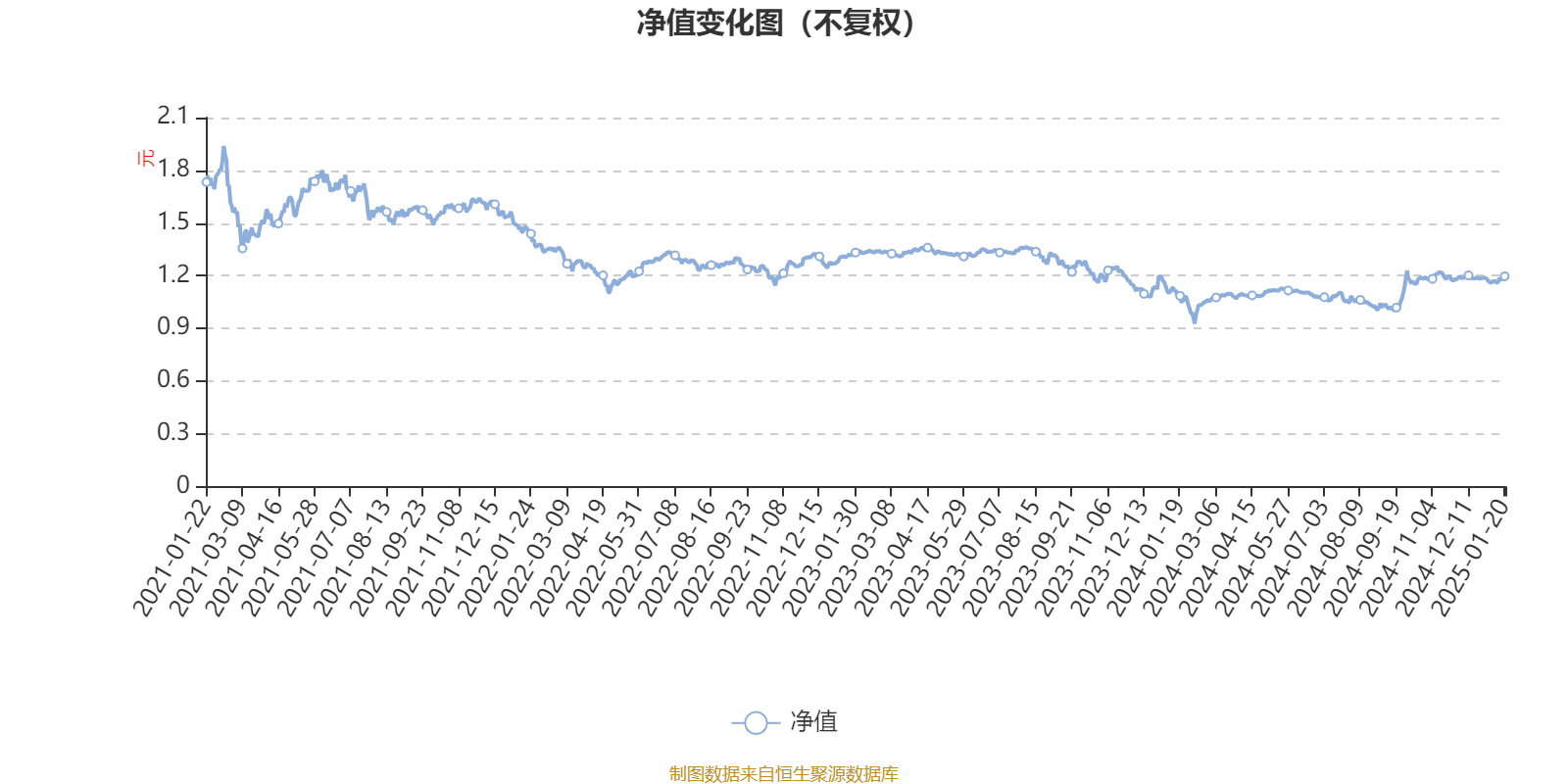

时间拉长至3年,中欧中证500指数增强A近三年超额收益25.04%,以国证2000为主要基准的中欧小盘成长近三年超额收益更高达56.06%。

这些数据背后,是中欧量化团队从1.0到3.0的体系化进阶——从最初的基本面量化建模,到主动老将与量化团队的深度融合,再到构建“三元低相关因子”体系,形成了业内独特的超额收益“生产链”。

2025年的基金业绩排行榜上,中欧量化产品线集体亮眼的表现引起了市场关注。

截至2025年12月31日,中欧量化现有17只产品,管理规模超百亿元(基金定期报告,截至2025/9/30),主要布局指数增强及主动量化,在多个细分领域均有超额表现突出的产品。

宽基指增方面,中欧指数增强A近三年收益51.29%(同期业绩基准26.25%),超额收益25.04%,在银河证券同类排名中位列前5%(7/140),同时在国泰海通的超额收益排名中进入前5%(15/315)。

在小盘量化产品中,中欧小盘成长混合A表现尤为突出,近三年收益率达85.24%,超越业绩基准56.06个百分点,近三年同类排名前4%,获三年期五星评级。

中欧数据挖掘A与中欧金安量化A则是长跑型产品,两只产品都以指数为主要基准。前者近七年位列证券同类排名前10%(126/1284),且近三年、五年获双五星评级;后者近三年同类排名前12%(332/2784),同样获得三年期五星评级。这两只产品共同验证了中欧量化策略穿越市场周期的有效性。

主动量化产品中,中欧量化动力、中欧量化驱动近一年的收益率均超过25%,相对基准也有明显超额(超额收益分别为11.48%和5.23%)。

总体来看,中欧基金的16只量化产品中,有9只已成立满3年。其中,中欧小盘成长以85%的收益率领先;中欧数据挖掘、中欧中证500指数增强、中欧金安量化等3只产品近三年收益均超过50%。这4只基金近三年超额收益分别达到56.06%、25.82%、25.04%和24.19%。

业绩的广度与深度背后,是中欧量化投研体系的进化,中欧量化打造了独特的“三元低相关”因子库,基本面及另类、量价、深度学习三类因子相关性低、互为补充,提供独特Alpha来源,力争在不同周期带来稳健超额收益。

2016年,中欧基金发行了旗下第一只量化产品——中欧数据挖掘混合,标志着量化1.0阶段的开启。这个阶段的核心被团队称为“基本面量化”,即通过专家访谈、产业调研提取各行业的核心逻辑,并将其转化为可量化的模型,力争比市场更快发现行业拐点和投资机会。基本面量化最难的一步正是“找到基本面逻辑”。

“我们团队八成的时间是跟行业专家讨论问题,梳理和重塑行业的核心投资逻辑。”中欧基金量化投资总监、量化投决会主席曲径将这一阶段比喻为“雷达扫描”模式——以研究宽度弥补深度不足,在不同行业中寻找被忽视的机会。

她用一个形象的比喻描述这一理念:“基本面量化就是‘奶油蛋糕’,下面的‘蛋糕’是业绩比较基准,基于基本面做的就是争取在‘蛋糕’上添加‘奶油’。”

这一阶段的中欧量化已展现出差异化特征。2019年至2021年间,当市场资金集中涌向白酒与新能源赛道时,中欧的量化模型却关注传统乘用车整车板块;在猪价接近周期高点时,提前关注农林牧渔板块风险。

2024年,随着主动投资老将王健的加入,中欧量化进入了2.0阶段:主动管理与量化投资的深度融合。拥有超过20年基本面研究经验、14年投资管理经验的王健,为量化模型提供了宝贵的前瞻性与逻辑性。

“这不仅仅是策略叠加,更是组织架构的重构。”王健的加入打破了传统投研部门墙,形成了“逻辑-数据”双向赋能的闭环——量化模型为主动投资拓宽范围和速度,主动经验则为量化模型注入前瞻性和逻辑校验,提高量化模型的壁垒。

中欧基金认为,量化与主动能够融合成功的基石在于共同的投资“审美标准”——都能通过“算账”(自下而上的个股估值与定价)来评估公司价值。王健的GARP(合理价格成长)策略本质上是一套可量化的估值定价体系,这与量化选股的底层逻辑高度匹配。

业内认为,中欧量化1.0到2.0的演进,是从“工具性借用”到“生态性融合”的升级。

面对量化参与者增多、因子衰减加速的行业痛点,中欧量化不断迭代,构建了“三元低相关因子”体系。该体系包含基本面及另类、量价、深度学习三大类因子:

其中,基本面和另类因子得益于中欧主动权益投研赋能以及多年的另类数据累积;量价因子和深度因子则建立在强大的投研队伍和系统化数据处理能力之上。

这三类因子低相关甚至负相关,互为补充,提供了独特的Alpha来源,与主流公募的相关性较低。

随着被动投资理念的普及和监管新规对“基准锚定”的强化,指数增强产品正在吸引更多关注。这类产品既保留了指数基金的透明性和风格稳定性,又提供了获取超额收益的可能性,成为平衡型投资者在慢牛行情中的理想工具。

与此同时,指增产品的标的指数也在不断丰富。从传统的沪深300、中证500等宽基指数,到细分行业增强、主题选股等产品,投资者有了更多元化的选择。

“这一变化对管理人的能力提出了更高要求。”一位基金评价机构负责人表示,“在细分赛道上,简单的因子复制难以奏效,需要真正深入产业逻辑的量化能力。”

中欧基金通过“基本面量化奠基+主动深度赋能+三元因子迭代”构建的体系,为市场提供了差异化解决方案:其超额收益不依赖于押注单一风格或暴露极端风险,而是源于对数百家公司背后产业逻辑的持续、系统且不断进化的理解与编码。

对于在慢牛行情中追求“透明贝塔+稳健Alpha”的投资者而言,这意味着一种可解析、可追溯、且致力于降低与市场同质化风险的投资方案。

这种迭代能力在中欧基金内部有着系统化支撑。公司董事长窦玉明提出的“专业化、工业化、数智化”理念,在量化团队中体现为“量化和主观的深度融合”与“标准化数据库建设”。

风控节点的全流程嵌入则为中欧量化提供了坚实防线。从策略研发-投资-交易-管理等多维度全周期风控护航,力争在追求超额收益的同时控制风险暴露。

郑重声明:天天基金网发布此信息目的在于传播更多信息,与本网站立场无关。天天基金网不保证该信息(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关信息并未经过本网站证实,不对您构成任何投资决策建议,据此操作,风险自担。数据来源:东方财富Choice数据。

关于我们资质证明研究中心联系我们安全指引免责条款隐私条款风险提示函意见建议在线客服诚聘英才

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

谣言侵权(诽谤、抄袭、冒用等)确定取消举报邮箱:举报举报成功!关闭